「結局、いくらまで稼いでいいの?」 103万円の壁の改正について

1.はじめに

パートやアルバイトの働き方に影響する「年収の壁」。令和7年以降、103万円の壁が123万円の壁と160万円の壁の2種類にわかれました。

2.103万円の壁(改正前)

改正前では年収103万円以下なら所得税がかからず、配偶者は配偶者控除が、学生であれば親が扶養控除を受けられました。多くの人が意識してきた壁です。

3.123万円の壁(改正後)

扶養控除、配偶者控除の対象となる壁です。年収123万円を超えると所得税法上の扶養親族、控除対象配偶者から外れます。

なお、扶養控除の金額は以下の表の通りとなります。

| 区分 | 控除額 | |

| 一般の控除対象扶養親族 | 38万円 | |

| 特定扶養親族 | 63万円 | |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 | |

(出典:国税庁『扶養親族』より)

※一般の控除対象扶養親族:配偶者以外の親族等であり、納税者と生計を一にしている者のうち年間の合計所得金額が58万円以下(給与収入が123万円以下)の者をいう。(特定扶養親族等に該当する者や青色申告者の事業専従者のうち一定の者を除く。)

※特定扶養親族:控除対象扶養親族のうち、その年12月31日時点の年齢が19歳以上23歳未満の者をいう。

4.160万円の壁

所得税の課税の対象となる壁です。年収160万円を超えると本人の所得に所得税が課税されます。

5.その他(基礎控除)

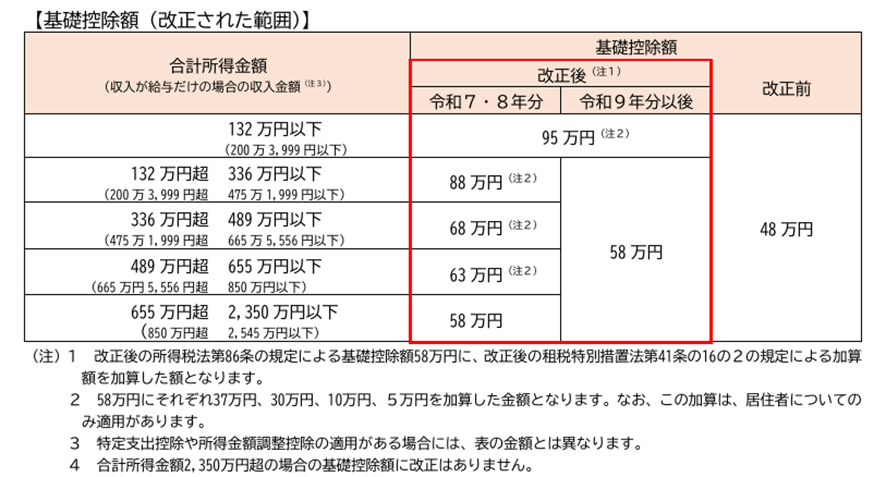

基礎控除も以下のように改正されました。

( 出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」 )

なお、社会保険料にかかる壁は次回解説します。

コラム執筆者

税理士法人アミック&パートナーズ

アミック行政書士事務所

028-908-4411

028-908-4411